Sürekli durgunluk, hafife alınacak bir şey değil!

15 Ekim 2016

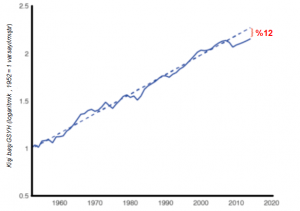

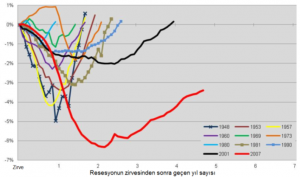

2010’lu yıllarda popüler hale gelen sürekli durgunluk (secular stagnation) kavramını herkes Larry Summers’a atfediyor olsa da bu kavramın ilk savunucusu Amerikalı ekonomist, namı diğer “ABD’li Keynes” olan Alvin Hansen’dir. Hansen, 1929 Büyük Buhran sonrasında ekonomilerin kalıcı bir durgunluğa girebileceğini belirterek devletlerin aktif bir şekilde destekleyici yönde adımlar atmaları gerektiğini savunmuştu. Hansen’in korkusu birçok olaydan ötürü (başta 2. Dünya Savaşı olmak üzere teknolojik ilerleme ve Çin’in dünya ekonomisine entegre olması) 1930’larda ve sonraki yıllarda da gerçekleşmedi. Ta ki 2008’de yaşanan kriz ve sonrasında ortaya çıkan Büyük Durgunluğa kadar. Aşağıdaki grafiklerden de görülebileceği üzere ekonomilerin bir türlü tam manasıyla toparlanamamaları ya da kriz öncesi seviyelerin uzağında kalmaları sürekli durgunluk kavramını yeniden gündeme getirdi. Bu kez ise bu kavrama ABD Hazinesi eski bakanı Summers ile Nobel ödüllü iktisatçı Krugman sarıldılar. Bu yazının amacı, sürekli durgunluk kavramını akademik manada analiz etmek olmadığından dolayı Summers ve Krugman’a teşekkürlerimizi sunup konunun finansal piyasalar boyutuna dönüyoruz.

Sürekli durgunluk kavramının teorik bir husus olmadığını bizlere bizzat Japonya kanıtlıyor. Hem de 20 yılı aşkın bir süredir. Japonya’nın son 20 yıllık sürede kaydettiği GSYH büyüme oranı ortalamada %0.8’de kalırken aynı dönemdeki ortalama TÜFE enflasyonu ise sadece %0.26 oldu. Demografik nedenler, bankacılık sektörü sorunları ya da jeopolitik riskler… Ne derseniz deyin Japon ekonomisi açısından kayıp bir 20-25 yıldan bahsediyoruz. Japonya’nın yaşadığı bu sorunu diğer gelişmiş ekonomilerin de yaşaması olası… ki güçlü sinyallerini bugünlerde alıyoruz.

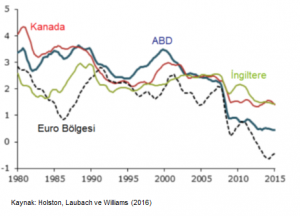

İlerleyen dönemlerde dünya ekonomisinin geldiği nokta itibariyle kalıcı durgunluğun kaçınılmaz olduğunu ispatlayan bir yazıyı da kaleme alacağız. Şimdilik sadece bunun hatırlatmasını yapalım. Pekiyi, bu ortamda dünyada para politikası ne olacak? Cevap aslında çok basit. Oldukça, olabildiğince gevşek ve genişleyici. Tıpkı 2009’dan bu yana olduğu üzere. Zira, sürekli durgunluk ile birlikte ele alınacak “yeni normal” faizlerin çok düşük hatta ve hatta negatif olmasını gerektiriyor. Şu an olduğu gibi. Ama diyeceksiniz ki Amerikan Merkez Bankası (FED) faiz artırımına hazırlanıyor. Cevabımız “ne kadar?” olacaktır. Zira, 2 yılı aşkın bir süredir sürekli faiz artırma ihtimalinden dem vurduğumuz FED bu sürede faizlerde sadece 25 baz puanlık bir artırıma gitti. Şu an Aralık ayı için konuştuğumuz faiz artırım miktarı da sadece 25 baz puan. Hatta 2017 yılının tamamı için konuştuğumuz miktar ise 2 * 25 baz puan. Ama unutulmamalıdır ki, bu sürede ABD ekonomisi yeniden resesyon riskine yaklaşmazsa… Bu riskin azımsanmayacak düzeyde olduğunu not düşmekte yarar var zira ekonomisinin canlandığını belirttiğimiz ABD ekonomisi bu yıl %2’nin dahi altında bir büyüme performansı kaydedeceğe benzer. FED’in San Francisco şubesi başkanı Williams’ın akademisyen arkadaşları ile yaptığı çalışmada gelişmiş ülkeler için tespit ettikleri enflasyondan arındırılmış doğal faiz oranları da bunu gösteriyor.

Pekiyi, FED üyeleri neden söylemlerinde bunu dile getirmiyorlar? Aslında konuşmaların detayına bakarsanız bunu net bir şekilde söylüyorlar. Hatta yazılan raporlarda bu korkunun izleri rahatlıkla okunuyor. Mesela, FED Başkanı Yellen’in 14 Ekim’de yaptığı konuşması dikkatle irdelendiğinde faiz artırımı bir yana, daha fazla parasal desteğe ihtiyaç duyduğu net bir şekilde anlaşılıyor (https://www.federalreserve.gov/newsevents/speech/yellen20161014a.htm). FED üyelerinin karşı karşıya kaldıkları sorun, parasal politikaların da bir sınırının olması… Parasal genişlemenin uzunca bir süre kullanılması beraberinde başka sorunları getiriyor, ki Yellen konuşmasında buna da atıfta bulunuyor. Merkez bankacılar son dönemde bilinçli bir şekilde maliye politikalarına dikkat çekiyor zira genişleyici maliye politikaları olmaksızın mevcut durgunluktan çıkmak neredeyse imkansız. Ama maliye politikalarını genişleme yönünde kullanmak da şu an sorunlu zira ya siyasi ortam müsait değil ya da kamu borçları o kadar fazla ki… Neyse ki, IMF’nin saçma Washington prensiplerinden vazgeçildi de kemer sıkma saçmalığı rafa kaldırıldı. Yoksa şu an dünya ekonomisi büyük bir buhrandan geçiyordu.

Hülasa, çözüm ne olacak? Elimizdeki araçlar ya işe yaramıyor ya da çeşitli nedenlerden ötürü şu aşamada pek kullanılabilir değil! Aslında cevap basit de dilimiz varmıyor söylemeye… Bu korku olana kadar henüz devreye sokulabilecek makul parasal araçlar var: Helikopter para gibi. Bu da piyasaların bir süre daha nefes alabileceği demek. Ama uzun vadede dünya ekonomisini pek hayırlı bir geleceğin beklemediğini söylemek için herhalde kahin olmak gerekmez!